Der rasche Zinsanstieg beschäftigt viele Immobilienkäufer. Wie geht es weiter mit den Zinsen? Aktuell zeigt sich am Zinsmarkt eine interessante Konstellation: eine inverse Zinskurve. Was das bedeutet und ob sich jetzt eine Zinswende ankündigt lesen Sie hier:

Inhalt

ToggleWas bisher geschah:

Noch beeinflussen die Nachwehen von Corona die globale Wirtschaft, zudem wirken sich die Ukraine-Krise und jetzt auch noch die Israel-Krise auf die Energie- und Rohstoffmärkte aus. Die Inflation und die in Folge steigenden Zinsen führten am Immobilienmarkt zu Absagen von Bauprojekten und Insolvenzen einzelner Akteure. Soll man in diesem Marktumfeld jetzt eine Immobilie finanzieren? Das fragen sich gerade wahrscheinlich viele Kaufinteressenten.

Am Wohnungsmarkt zeigt sich in vielen Städten ein angespannter Markt: während die Mieten steigen und Mietangebote knapp sind, nehmen Kaufangebote zu und übersteigen teilweise mehrfach das lokale Mietangebot. Bei den Bestandsimmobilien haben sich die Kaufpreise von dem Hoch des letzten Jahres wieder deutlich entfernt und in den Metropolen ist der Preisanstieg gestoppt. Diese Marktentwicklung spricht zumindest bei den Bestandsimmobilien dafür, dass jetzt ein guter Kaufzeitpunkt ist.

Was gerade bei den Zinsen passiert:

Am Zinsmarkt taucht eine alte Bekannte wieder auf: die inverse Zinskurve – was heißt das?

In diesem Fall sind die kurzfristigen Zinssätze für Anlagen wie z.B. Festgelder höher als die langfristigen Zinsen. Wer sich kurzfristig Geld leihen will, muss tiefer in die Tasche greifen als für einen langfristigen Kredit. Umgekehrt bekommen Sparer für kurzfristige Geldanlagen jetzt höhere Zinsen als für längerfristige Anlagen. Eine inverse Zinskurve wird als starker Indikator für eine sich ankündigende Rezession gesehen.

Kommt jetzt eine Rezession?

Die Wahrscheinlichkeit für eine Rezession ist gestiegen, aber die allgemeinen Unsicherheiten sind weiterhin hoch, denn keiner weiß wie lange der Ukraine-Krieg und die Israel Krise noch andauert. Ob diese Krisenereignisse für weiter steigende Energie- und Rohstoffpreise sorgen werden oder ob sich die Versorgungslage weiter entspannt kann im Moment nicht prognostiziert werden.

Wie war das bisher bei inversen Zinskurven?

Im Krisenjahr 2008 gab es schon einmal eine inverse Zinskurve. Damals erlebte die Immobilienkonjunktur einen V-förmigen Verlauf mit raschem Anstieg der Zinsen und einem anschließenden zügigen Rückgang der Zinsen.

Wie zügig können sich bei uns die Zinsen ändern?

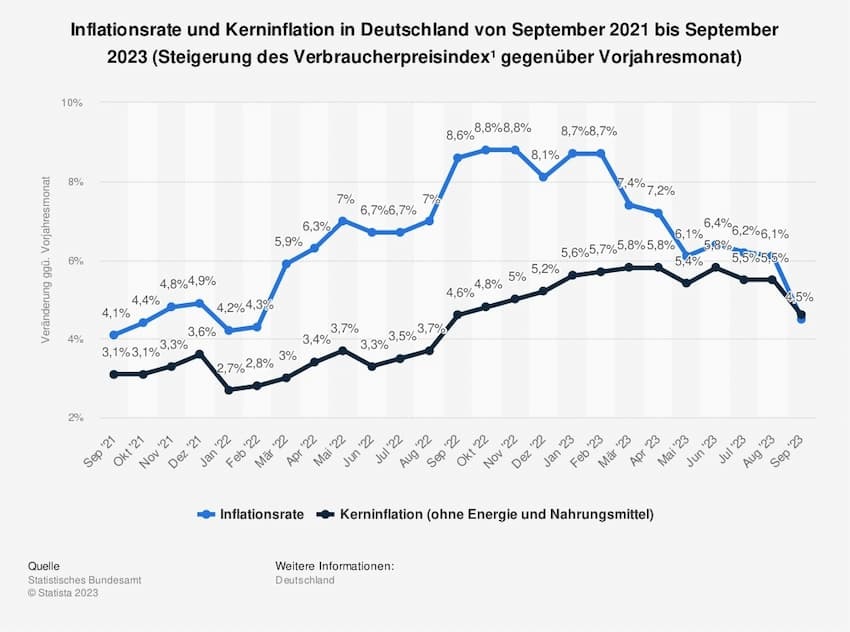

Die Europäische Zentralbank EZB gibt den Leitzins vor und orientiert sich an der sogenannten Kerninflation:

Was viele nicht wissen: die Kerninflation berücksichtigt keine Lebensmittelpreise und keine Energiepreise. Anders der Verbraucherpreisindex, der in vielen Miet- und Pachtverträgen als Indikator für die Inflationsrate verwendet wird und der monatlich vom statistischen Bundesamt berechnet wird. Im Verbraucherpreisindex sind die Lebensmittelpreise und Energiepreise enthalten.

Alle sechs Wochen tagt der EZB-Rat um zu prüfen, was notwendig ist um die Kerninflation auf den Zielwert von 2% zu senken. In der letzten Sitzung wurden die Zinsen noch einmal um 25 Basispunkte angehoben. Die Fachleute der EZB rechnen derzeit (noch) mit einem Rückgang der Inflation ab 2024.

Wie diese aktuelle Grafik zeigt, sind sowohl die Verbraucherpreise als auch die Kerninflation rückläufig. Gerade befinden sich beide Indikatoren an einem Schnittpunkt. Das wiederum könnte bedeuten, dass die EZB vorerst keine Zinsentscheidungen trifft um abzuwarten, ob die Inflation weiter rückläufig ist und sich der positive Trend fortsetzt. Sollte dies eintreten, ist es nicht wahrscheinlich, dass die EZB die Zinsen weiter anhebt.

Auch vom Immobilienmarkt gibt es aktuell einige Signale, die darauf hindeuten, dass Käufer wieder zuschlagen und die Zahl der Verkäufe von Wohnimmobilien ebenfalls wieder auf ein normales Maß zurückkehren.

Mein Fazit

Die Unsicherheiten am Markt sind immer noch hoch. Deswegen sind die Risikoprämien, also letzten Endes auch die Zinsen hoch. Hier einige Handlungsempfehlungen, wie man sich in dieser Situation verhalten kann:

Sparer mit Sparziel Immobilienkauf

bei Banken mit europäischer Einlagensicherung gibt es jetzt wieder hohe Sparzinsen für Festgelder bis 18 Monate. Es lohnt sich jetzt wieder, Geld vom Sparbuch und Tagesgeld auf Festgeldkonten umzuschichten. Bei den Bausparern sind die Zinskonditionen ebenfalls wieder attraktiv. Die Bausparkassen haben sich zudem auch in Krisenzeiten als verlässliche Partner bewährt.

Immobilieneigentümer, die in den letzten Jahren mit günstigen Zinsen Immobilien gekauft haben:

Sie sollten ihre Darlehensverträge sichten und prüfen, wann der Garantiezins ausläuft. Denn dann müssen alle Kreditnehmer, die eine bestehende Restschuld nicht tilgen können, ein Anschlussdarlehen aufnehmen. Nach heutiger Lage wird die Anschlussfinanzierung deutlich teurer werden. Es schadet nicht, sich frühzeitig mit einer persönlichen Langfristplanung zu befassen.

Immobilieneigentümer, die mit KfW-Darlehen finanziert haben:

bei den meisten KfW-Darlehen endet die Zinsbindung bereits nach 10 Jahren. Auch hier ist es sinnvoll frühzeitig zu klären, zu welchen Anschlusskonditionen die Darlehen fortgeführt werden können.

Quellen:

Grafik Statista: https://de.statista.com/statistik/daten/studie/1378431/umfrage/kerninflation-in-deutschland/

EZB: Pressemitteilung Geldpolitische Beschlüsse vom 14.09.2023

zu Krisenjahr 2008: Messe Expo Real, Vortrag Professor Dr. oec. Hanspeter Gondring FRICS: „Immobilienbranche 2030 – gibt es eine neue?“ am 6.10.2023

Weiterführende Infos z.B. Bundesbank zu Zinsstrukturkurven

Autorin

Maxi Schwarz ist Geschäftsführerin der wohnung-jetzt GmbH und berichtet bei wohnung-jetzt.de über Trends und Entwicklungen rund um´s mieten kaufen und wohnen.